22 Juil Qu’est-ce que l’épargne salariale et comment puis-je l’utiliser pour servir la cause environnementale ?

En explorant ses différentes formes et en mettant l’accent sur l’épargne salariale décarbonée, nous découvrirons comment ce dispositif non seulement sécurise l’avenir financier des salariés, mais aussi peut soutenir activement des projets alignés avec les objectifs de durabilité et e réduction des émissions carbone.

En réalité, l’épargne salariale peut-être un véritable levier pour financer la transition environnementale.

I - Contexte :

Les entreprises sont de plus en plus amenées à

réfléchir à leur impact environnemental et à leur engagement en termes de

pratiques plus durables. Les plans d’épargne salariale décarbonée constituent

un outil précieux pour concilier les objectifs économiques et environnementaux

des entreprises tout en offrant des avantages concrets aux employés.

L’importance de l’épargne en France ne peut être

sous-estimée. Après avoir atteint un pic au 2nd trimestre 2020 (26,1%) en

raison des chutes de consommation pendant les confinements, le taux d’épargne

des ménages s’est rapproché de son niveau d’avant Covid (15,2% au 4ème

trimestre 2019) avant de se stabiliser autour de 17% (17,5% au 4ème trimestre

2023).

À titre de comparaison, la France fait partie des pays

de la zone euro où le taux d’épargne est le plus élevé (Allemagne : 20,4% ;

Espagne : 13,1% ; Italie : 8,9%).

L’épargne totale des ménages atteint près de 6 000

milliards d’euros (hors immobilier) – soit le double de la dette publique.

Cependant, les deux tiers de cette épargne dorment sur des comptes bancaires ou

sont placés en épargne dite réglementée (assurance vie, livret d’épargne), et

sont peu rémunérés.

La

crise sanitaire a mis en évidence les déséquilibres de notre économie et sa

trop forte dépendance vis-à-vis des pays tiers. Aujourd’hui, la souveraineté

économique et la transition écologique sont devenues les deux enjeux majeurs.

En investissant dans des solutions locales et durables, les entreprises peuvent

renforcer leur résilience et leur compétitivité à long terme.

Lorsque l’on sait que l’épargne salariale totale

représente un encours de 180 milliards d’euros en juin 2023 (soit une augmentation

de 13% par rapport à l’année 2022), les dispositifs d’épargne salariale (PEE,

PER, etc.) peuvent être un levier majeur dans la transition écologique,

énergétique et économique. En mobilisant cette épargne vers des projets

décarbonés, nous avons l’opportunité de transformer notre économie et de

réduire significativement notre empreinte carbone.

Ainsi, les dispositifs d’épargne salariale décarbonée

ne sont pas seulement une stratégie financière, mais une véritable démarche

vers une économie plus durable et résiliente. En favorisant ces investissements

responsables et locaux, nous pouvons sécuriser l’avenir financier des salariés

tout en soutenant des projets qui respectent notre planète. Selon notre sondage

sur l’épargne salariale, plus de

80% des dirigeants d’entreprises sont favorables à ce que l’épargne salariale (PEE)

soit investie dans des entreprises locales.

II - L'épargne salariale de base: Un pilier de la rémunération des salariés

Généralité :

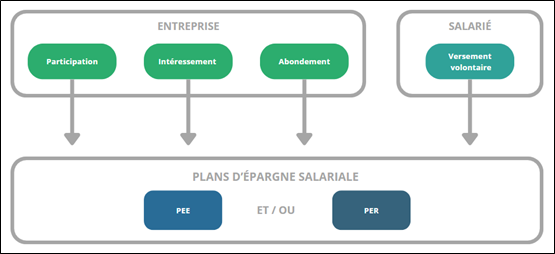

L’épargne salariale est un ensemble de dispositifs d’épargne collectif mis en place par les entreprises au profit de leurs salariés. Cela permet de se constituer un capital sur le long terme tout en bénéficiant d’avantages fiscaux et sociaux.

Il existe différents types d’épargne salariale.

– Le plan d’épargne d’entreprise ( PEE ) :

Un dispositif obligatoire pour les entreprises d’au moins 50 salariés. Les versements sont libres et peuvent être abondés par l’entreprise.

– Le plan d’épargne retraite ( PER ) :

Un dispositif collectif d’épargne retraite qui peut être mis en place par les entreprises pour leurs salariés.

– Le plan d’épargne interentreprises ( PEI ) :

Un dispositif permettant à plusieurs entreprises de mutualiser la gestion de leur PEE.

Mais il existe aussi une multitude de plans d’épargne ( Article 83, COREM, PERP, PREFON, ETC … ) qui ont tous des conditions et conventions différentes.

L’épargne salariale de base offre de nombreux avantages tels que l’exonération d’impôt sur le revenu des versements, des gains pendant la période de blocage, la possibilité de bénéficier d’un abondement de l’entreprise ainsi que la motivation et fidélisation des salariés.

a – Fonctionnement de l’épargne salariale :

Pour mieux comprendre les termes, voici quelques définitions :

· La participation est un dispositif d’épargne salariale obligatoire pour les entreprises de 50 salariés ou plus, qui permet de redistribuer une partie des bénéfices de l’entreprise aux salariés. Les sommes perçues au titre de la participation peuvent être immédiatement disponibles ou placées sur le plan d’épargne pour bénéficier d’avantages fiscaux. La participation est exonérée d’impôt sur le revenu et de cotisations sociales pour les salariés (sous certaines conditions).

Cela représente selon DARES (Direction de l’Animation de la Recherche, des Études et des Statistiques) environ 9,699 milliards d’euros en 2024.

· L’intéressement est une prime facultative versée par l’entreprise à ses salariés en fonction des résultats de l’entreprise. Le montant doit être négocié et défini par un accord d’intéressement signé entre l’entreprise et les représentants des salariés. Il est aussi exonéré d’impôt sur le revenu et de cotisations sociales pour les salariés (sous certaines conditions).

Cela représente selon DARES, 10,466 milliards d’euros en 2024.

· L’abondement est une contribution financière complémentaire versée par l’entreprise au profit des salariés qui investissent dans leur plan d’épargne salariale. Le montant de l’abondement est généralement défini par un accord d’entreprise ou par une décision unilatérale de l’employeur. L’abondement est exonéré d’impôt sur le revenu et de cotisations sociales pour les salariés (sous certaines conditions).

Cela représente 14,4 milliards d’euros au premier semestre 2023. Avec une augmentation de 1,2 milliard d’euros par rapport à juin 2022.

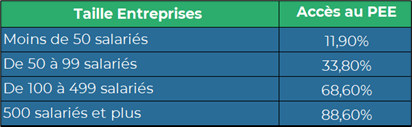

b – Accessibilité :

Mais l’accessibilité à l’épargne salariale diffère selon plusieurs facteurs tels que le type d’activité. En effet, les salariés des secteurs suivants n’ont pas accès à l’épargne salariale : Fonction publique, Secteur agricole, Associations à but non lucratif et Indépendants.

De plus, la facilité d’accès diffère aussi selon la taille de l’entreprise. Comme le montre le tableau ci-dessous, plus l’entreprise est grande, plus l’accès à ces dispositifs est facilité, tant en termes de coûts de mise en place et de gestion qu’en termes d’attrait pour les salariés.

Le nombre de salariés ayant l’accès aux différents plans d’épargne salariale est de 14.5 millions. Soit 52,9% des salariés du secteur privé non agricole sont couverts par au moins un dispositif d’épargne salariale (selon les données de DARES, 2021).

III - L'épargne salariale décarbonée : un pas de plus vers la durabilité

L’épargne salariale décarbonée se distingue de l’épargne salariale de base par son orientation vers des investissements durables. Les fonds collectés sont investis dans des entreprises et des projets qui contribuent à la transition énergétique et à la lutte contre le changement climatique.

a – Avantages pour les entreprises et les salariés

En choisissant d’investir dans l’épargne salariale décarbonée, les entreprises peuvent :

– Contribuer à la transition énergétique ;

– Renforcer leur image de marque responsable ;

– Motiver et fidéliser les salariés engagés dans la transition écologique ;

Pour les salariés, l’épargne salariale décarbonée offre l’opportunité de :

– Diversifier leur portefeuille d’investissement ;

– Épargner pour leur avenir tout en ayant un impact positif sur l’environnement ;

– Contribuer à la lutte contre le changement climatique

Les plans d’épargne salariale décarbonée représentent une évolution prometteuse de l’épargne salariale traditionnelle. En s’engageant dans l’épargne salariale décarbonée, les entreprises peuvent démontrer leur leadership en matière de durabilité et contribuer activement à la construction d’un avenir plus respectueux de l’environnement.

Mais alors où peut-on placer son épargne salariale pour qu’elle soit décarbonée et quelles en sont les conditions ?

b – Les Fonds Communs de Placement d’Entreprise ( FCPE )

b1 – Généralité

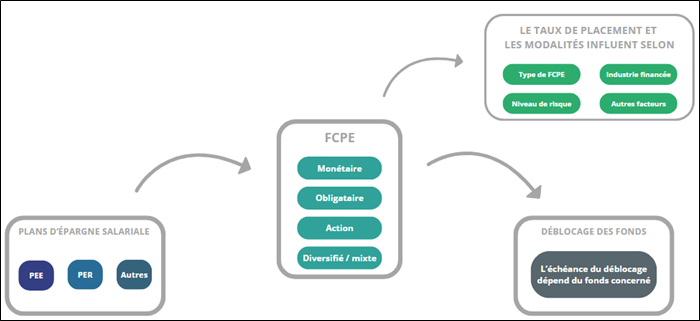

Il existe des supports proposés par les banques et sociétés de gestion afin de placer l’argent de l’épargne salariale. Ces dispositifs se nomment les Fonds Commun de Placement d’Entreprise (FCPE) et sont réservés à l’actionnariat salarié.

Les sommes qui y sont déposées sont investies dans des placements financiers spécifiques au sein des PEE (plans épargne entreprise) ou des PER (plans épargne retraite). Avec cette option, les sommes sont complètement investies sur les marchés financiers et sont gérées par des sociétés habilitées par l’AMF (Autorité des Marchés Financiers).

Il existe 2 catégories de FCPE :

– Les FCPE d’actionnariat salarié : Au moins 1/3 des ressources doivent être investies dans les titres de l’entreprise. Cela favorise l’implication des salariés dans le capital de l’entreprise.

– Les FCPE diversifiés : 1/3 des ressources maximum peuvent être investies dans les titres de l’entreprise. Cela permet d’offrir aux salariés une solution d’épargne plus équilibrée et moins risquée que les FCPE d’actionnariat salarié

L’objectif étant d’investir au maximum dans d’autres titres sachant que les FCPE se distinguent également en fonction du type d’entreprises dont ils détiennent des titres, notamment au travers des fonds d’investissement socialement responsables.

· Monétaire : Les FCPE monétaires sont des fonds investis sur le marché monétaire, un marché où s’échange de l’argent via des titres de court terme, tels que les Bons du Trésor.

· Obligataire : Les FCPE obligataires sont investis sur des obligations. Celles-ci sont des titres de dette émis par des entreprises ou des institutions publiques (États) qui ont besoin d’emprunter des fonds sur le marché.

· Action : Les actions sont des titres de propriété d’une entreprise. Le titulaire d’une action détient donc une partie du capital de la société et lui confère des droits à l’information, des droits de vote aux Assemblées générales et des droits aux dividendes. L’action peut être cotée en bourse ou non.

· Diversifiés ou mixtes : Les FCPE diversifiés ou mixtes sont des fonds qui regroupent différentes classes d’actifs, telles que des actions, des obligations ou des instruments monétaires. Cela permet à l’investisseur de bénéficier d’une gestion qui profite des caractéristiques de chacune des classes d’actifs.

b2 – Sélection de fonds durables

L’épargne salariale décarbonée repose sur la sélection de fonds de placements durables qui privilégient des entreprises et des projets respectueux de l’environnement.

Le choix des FCPE décarbonés proposés dans le cadre de l’épargne salariale est une responsabilité partagée entre l’entreprise et le salarié.

- L’entreprise sélectionne une gamme de FCPE décarbonés en fonction de ses critères d’investissement durable. La diversité des fonds proposés permet aux salariés de choisir ceux qui correspondent le mieux à leurs convictions et à leur profil de risque.

- Le salarié choisit ensuite les FCPE dans lesquels il souhaite investir parmi la sélection proposée par l’entreprise. Il est important de bien se renseigner sur les caractéristiques de chaque fonds avant de faire son choix.

b3 – Quelques chiffres

L’étude de NOVETHIC recense 2 733 fonds d’investissement détenant l’un des 9 labels européens au 31 juillet 2023.

– Le label ISR arrive premier en nombre de fonds européens, avec 1 354 fonds et 783 Md€ d’encours.

– Sur ce nombre, NOVETHIC a recensé 150 FCPE labellisés ISR en France, dont une majorité intègre des critères de décarbonation.

Le montant total des encours des FCPE ISR représentait environ 20 milliards d’euros (fin 2022), soit environ 12,5% des encours de l’épargne salariale totale française en 2022.

Les fonds de placement détenant le label ISR en France connaissent une tendance positive qui montre que les investisseurs français sont de plus en plus conscients de l’importance de l’investissement responsable.

IV - Vers un avenir plus durable

En choisissant un fonds de placement réellement décarboné, vous participez activement à la construction d’un monde plus durable et respectueux de l’environnement. Cela requiert une sélection rigoureuse et stricte (critères ESG) pour sélectionner les actifs, favorisant les entreprises les plus responsables, avec une transparence des produits, des fonds et des reportings.

L’ADEME (Agence de l’Environnement et de la Maîtrise de l’Énergie) est engagée dans la lutte contre le réchauffement climatique et la dégradation des ressources. Ses missions et actions incluent le soutien à la transition énergétique des ménages, l’aide aux entreprises pour réduire leurs émissions de GES et l’accompagnement des collectivités dans leurs projets de transition écologique.

Par exemple, lorsque vous entreprenez de réaliser le Bilan Carbone® de votre entreprise et de mettre en place une stratégie de décarbonation, l’ADEME finance une grande partie afin de faciliter l’accessibilité à la transition écologique, énergétique et économique !

Le budget de l’ADEME, dédié à la transition écologique, s’élève à 4,2 milliards d’euros, en comparaison, cela ne représente que 2.3% de l’épargne salariale des Français.

Même une faible proportion de l’épargne salariale qui serait investies dans des projets de décarbonation aurait un effet de levier conséquent. Mais parmi les principaux freins, c’est la méconnaissance et le manque de communication de la part des banques et sociétés de gestion qui limitent la mobilisation des fonds vers ces initiatives durables.

En conclusion, l’épargne salariale peut être un levier pour atteindre les objectifs de la transition écologique.

SOURCES ET REFERENCES

UN BUDGET DE 4,2 MILLIARDS D’EUROS ET DES MOYENS HUMAINS RENFORCES POUR l’ADEME EN 2024. (s. d.). ADEME Presse. https://presse.ademe.fr/2023/10/un-budget-de-42-milliards-deuros-et-des-moyens-humains-renforces-pour-lademe-en-2024.html

Épargne salariale – La finance pour tous. (2024, 15 mars). La Finance Pour Tous. https://www.lafinancepourtous.com/decryptages/entreprise/epargne-salariale/

PricewaterhouseCoopers. (s. d.). L’épargne des Français : un potentiel non exploité. PwC. https://www.pwc.fr/fr/decryptages/epargne-des-francais-un-potentiel-non-exploite.html#:~:text=L’%C3%A9pargne%20totale%20des%20Fran%C3%A7ais,%C3%A9pargne%20qui%20est%20peu%20r%C3%A9mun%C3%A9r%C3%A9e

Participation, intéressement et épargne salariale. (s. d.-b). DARES. https://dares.travail-emploi.gouv.fr/donnees/participation-interessement-et-epargne-salariale

Epargne salariale – AFG – Association Française de la Gestion financière. (2024, 25 mars). AFG – Association Française de la Gestion Financière. https://www.afg.asso.fr/thematique/epargne-salariale/